Operação

5 estratégias para evitar inadimplência nas empresas

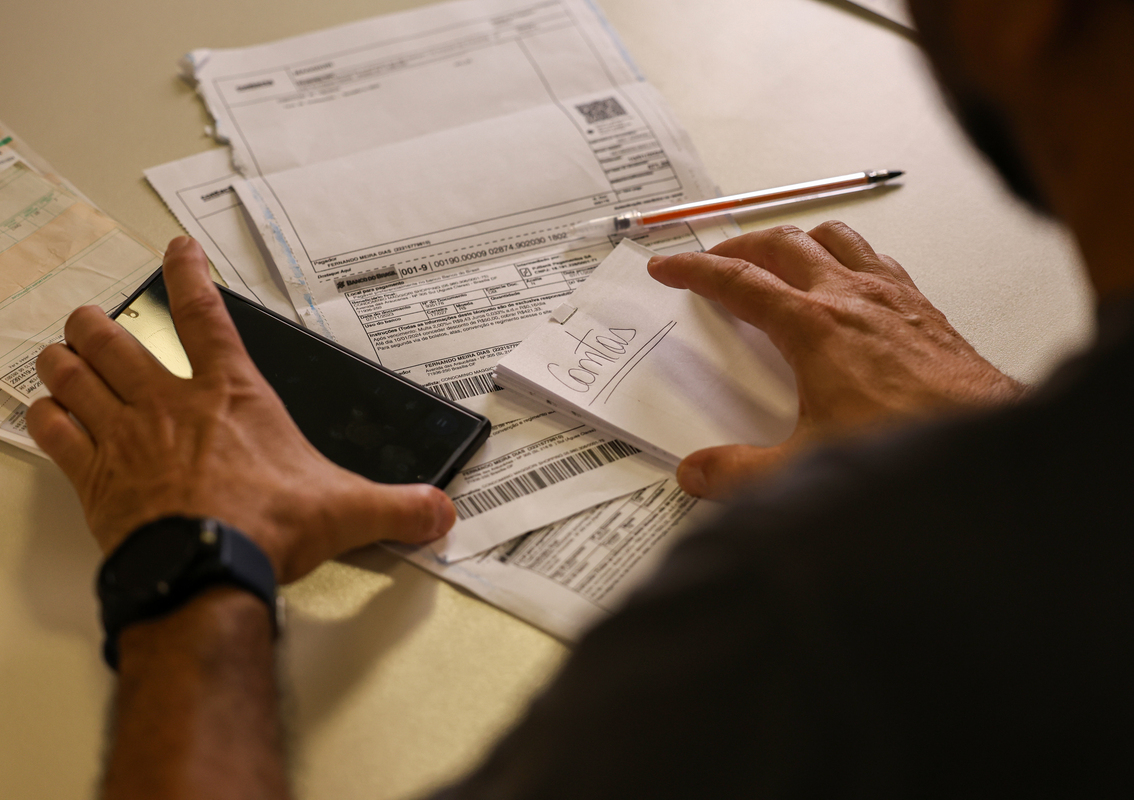

Com cerca de 8,9 milhões de empresas com inadimplência e mais de R$210 bilhões em dívidas acumuladas, segundo a Serasa Experian, o Brasil vive um dos piores momentos recentes para o fluxo de caixa corporativo. O aumento dos pedidos de recuperação judicial em 2025 reforça o ambiente de pressão financeira e torna urgente a adoção de medidas preventivas e corretivas por parte dos empresários.

Para Patrícia Maria, sócia do Barbosa Maia Advogados e especialista em recuperação de ativos no mercado de recebíveis, o primeiro passo para evitar o problema é estrutural. “A inadimplência raramente surge de forma inesperada. Ela costuma ser reflexo de falhas contratuais, ausência de análise de risco e políticas de crédito pouco rigorosas”, afirma.

A prevenção contra a inadimplência começa antes da venda, segundo a especialista. “Prevenir é mais barato do que litigar. Um contrato mal redigido pode custar muito mais do que o investimento em assessoria preventiva”, diz. De acordo com Maria, as empresas devem adotar cinco frentes principais:

- Análise prévia de crédito do cliente, com consulta ao histórico financeiro e capacidade de pagamento.

- Contratos bem estruturados, com cláusulas claras de prazo, multa, juros e garantias.

- Formalização de todas as negociações por escrito, inclusive por meios digitais.

- Política interna de cobrança com prazos definidos para ação.

- Acompanhamento constante do fluxo de caixa e da concentração de recebíveis.

O que fazer quando a empresa já enfrenta inadimplência

Se o problema já está instalado, a orientação é agir rapidamente. A demora pode enfraquecer provas e reduzir a possibilidade de recuperação integral do valor. O caminho envolve etapas progressivas.

Primeiro, estruturar uma cobrança amigável profissional, com registro formal das tentativas de acordo. Em seguida, avaliar a viabilidade de protesto de títulos quando houver documentação adequada e o devedor estiver localizado. Se não houver resultado, pode ser necessário recorrer à via judicial.

“Cada caso exige estratégia específica. Nem toda dívida deve ir direto para a Justiça, mas também não se pode depender apenas da boa vontade do devedor”, explica Patrícia.

A formalização correta das provas é decisiva. Trocas de mensagens que demonstrem reconhecimento da dívida, confirmação de valores ou negociação de prazos podem fortalecer a posição do credor, desde que preservadas de forma íntegra e com identificação clara das partes.

A quem recorrer

Especialistas recomendam que o empresário busque apoio técnico assim que identificar risco relevante no recebimento. Escritórios especializados em recuperação de ativos e cobrança empresarial conseguem avaliar a documentação, definir estratégia adequada e reduzir riscos processuais.

Além disso, contadores e consultores financeiros devem atuar de forma integrada para organizar fluxo de caixa e mitigar impactos enquanto a recuperação é conduzida.

“O empresário não pode tratar inadimplência como problema isolado. Ela afeta capital de giro, capacidade de investimento e até reputação no mercado. A atuação jurídica estratégica faz parte da gestão financeira”, afirma.

Apesar do cenário mais desafiador, o mercado não enxerga um risco sistêmico imediato. A avaliação predominante é de que o setor atravessa um ajuste de ciclo, que tende a separar estruturas bem governadas daquelas focadas apenas em crescimento acelerado. “O investidor passou a olhar menos para a taxa prometida e mais para a qualidade da originação e da governança do fundo”, analisa Patrícia.

Foto: Marcelo Camargo/Agência Brasil